Economia

Addio all’olio extravergine di oliva italiano sugli scaffali dei supermercati

Le promozioni incessanti sull’olio extravergine di oliva comunitario stanno erodendo drasticamente la quota di mercato dell’olio nazionale nella GDO. Un salto all’indietro di tre anni anche sui formati. Le novità sulle politiche della Grande Distribuzione e la guerra tra Coricelli, Monini e Farchioni

30 maggio 2025 | 18:00 | Alberto Grimelli

Possiamo dire addio all’olio extravergine di oliva italiano sugli scaffali dei supermercati e alla politica commerciale degli ultimi due anni, che ha visto fiorire etichette e referenze di olio nazionale, andando a soppiantare il poco olio comunitario disponibile.

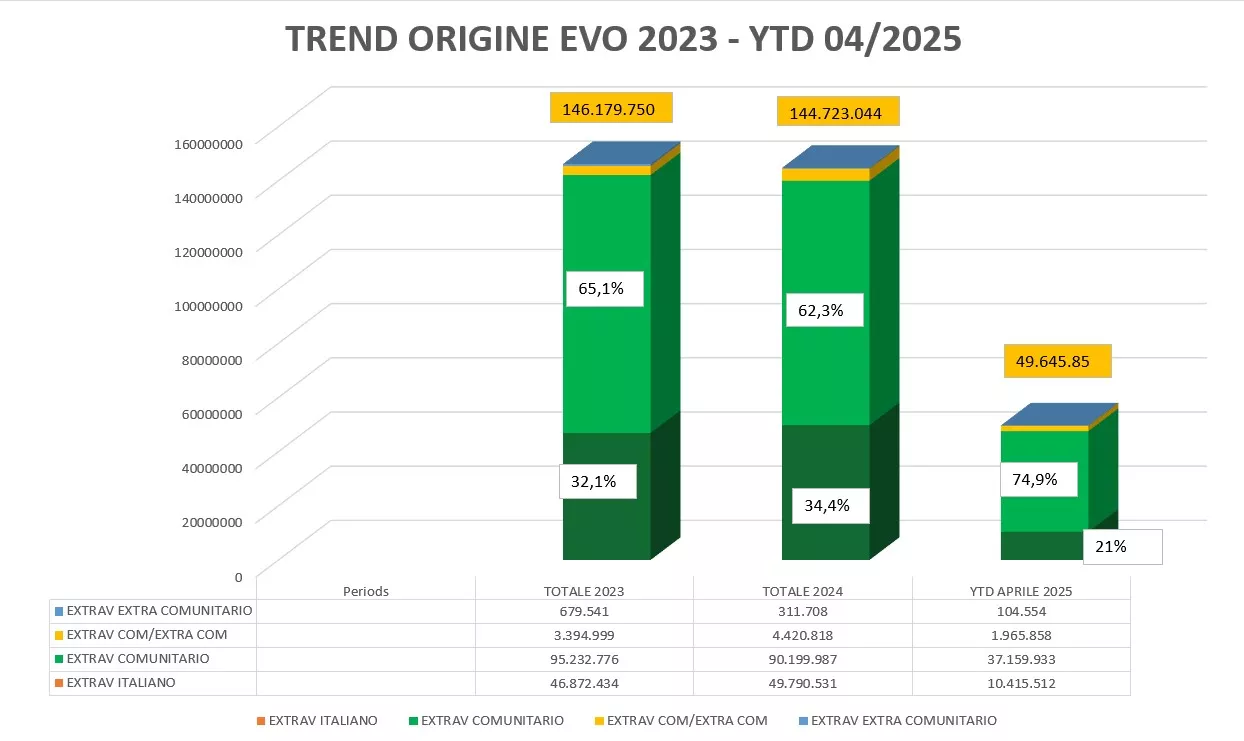

La marcia all’indietro procede spedita e inesorabile, secondo gli ultimi dati Nielsen del periodo gennaio-aprile 2025, con la quota di mercato dell’olio extravergine di oliva nazionale scesa al 21% dal 33-34% degli anni 2023 e 2024. Continuando di questo passo la quota di mercato dell’olio extravergine di oliva italiano nella GDO scenderà all’8-10% entro la fine dell’anno.

Non si tratta di pessimismo ma di sano realismo. Le vendite di olio italiano ad aprile, periodo di massima pressione promozionale nei supermercati sull’olio extravergine di oliva, sono state di 2,2 milioni di litri, contro i 3,3 milioni di litri di aprile 2024, i 3,1 milioni di litri di aprile 2023 e i 2,8 milioni di litri di aprile 2022. Complessivamente nel periodo gennaio-aprile 2025 sono stati venduti 10 milioni di litri di olio italiano, riportandosi ai valori del 2022 e rendendo irraggiungibile di fatto il traguardo dei 50 milioni di litri solo sfiorato nel 2024.

Contemporaneamente le vendite di olio comunitario sono salite a 9,3 milioni di litri ad aprile 2025, erano 5,3 milioni di litri ad aprile 2024, 7,2 milioni di litri ad aprile 2023 e 7,5 milioni di litri ad aprile 2022. Dinamica molto simile anche per le miscele di olio comunitario ed extracomunitario. Nel periodo gennaio-aprile 2025 sono da un terzo alla metà dei volumi di olio comunitario o comunitario/extracomunitario commercializzati sia nel 2024 sia nel 2023.

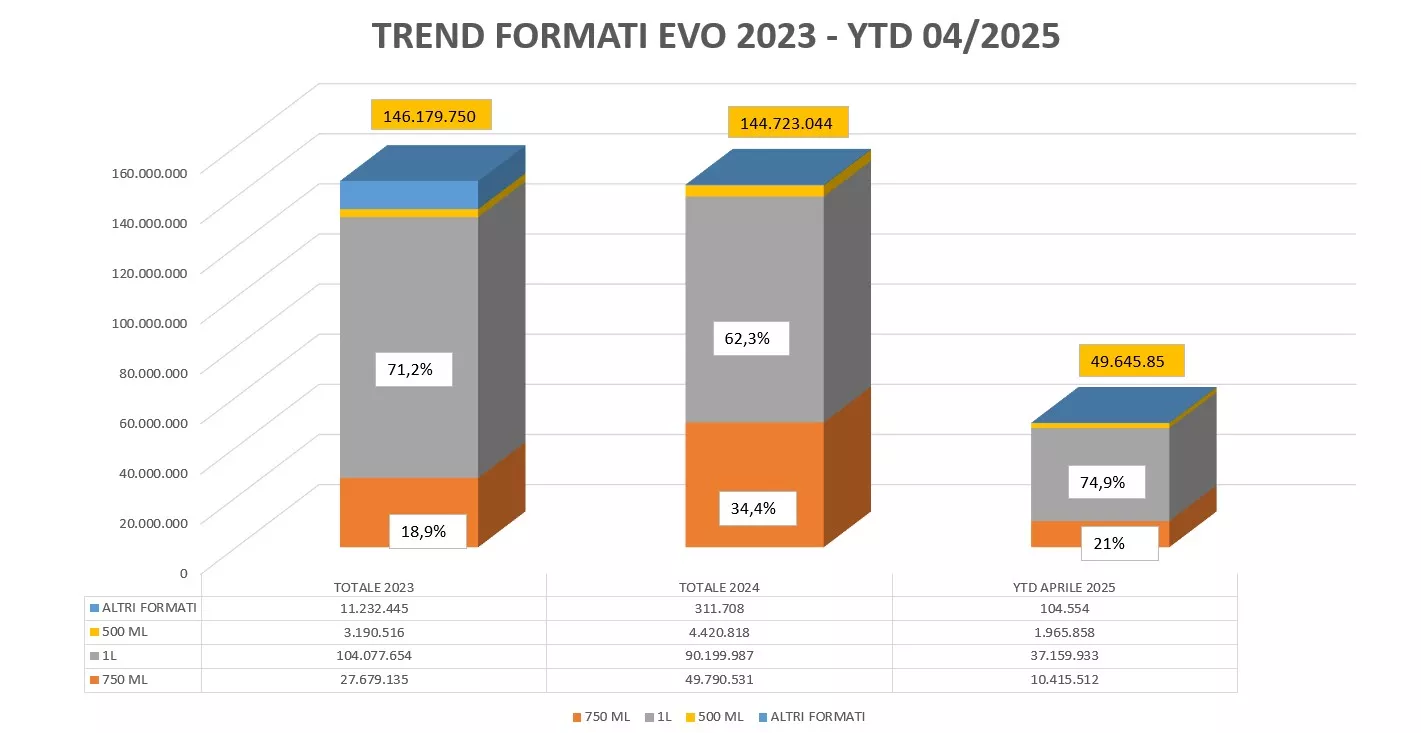

Novità sostanziali anche sul fronte dei formati, con il ritorno prepotente della bottiglia da un litro, sostituita nel 2023 e nel 2024 da quella da 750 ml o da 500 ml. Torna a essere il formato preferito dagli italiani con il 74% del venduto, facendo calare drasticamente soprattutto i volumi delle bottiglie da 500 ml o altri formati.

Il combinato disposto del ritorno delle promozioni e sottocosto aggressivi, delle offerte volantino, dell’olio comunitario a basso prezzo e della bottiglia da un litro indica chiaramente l’inversione a U delle politiche commerciali della Grande Distribuzione, tornate a battagliare unicamente sul prezzo, sui volumi di vendita e facendo dell’olio solo un prodotto civetta.

Un salto all’indietro di tre anni nelle politiche commerciali i cui effetti stiamo iniziando a vedere ma che si svilupperanno ancora di più nei prossimi mesi. Tutto questo significherà non solo riduzione dei volumi di olio extravergine di oliva italiano venduto in Grande Distribuzione ma anche taglio drastico del numero di referenze di olio nazionale a scaffale. In altri termini i produttori e i frantoiani che, magari, a prezzo di investimenti consistenti, sono riusciti a entrare nella GDO negli ultimi due anni vedranno la loro posizione a scaffale molto meno certa di quanto può apparire oggi.

Fin qui le politiche commerciali generali in termini di segmenti di mercato dell’olio extravergine di oliva.

Dati interessanti emergono anche per quanto riguarda le politiche commerciali dei gruppi oleari nazionali e le relative politiche della GDO.

Al momento le private label, ovvero le etichette a marchio dell’insegna del supermercato valgono a volume il 14,2% del mercato (gennaio-aprile 2025). Un dato insolitamente basso visto che erano arrivate a pesare anche il 20-25%. Leader di mercato a volume in Italia è Coricelli con il 14,8%, seguita da Monini al 10,2% e da Farchioni al 9,5%. Tre marchi valgono complessivamente il 34,5% del mercato, a volume, da gennaio ad aprile 2025. Oggettivamente sono anche stati i marchi maggiormente presenti nelle offerte volantino dei primi quattro mesi dell’anno.

E qui vengono le sorprese. Infatti le pressioni promozionali di questi tre marchi, ovvero le quantità di olio che vengono vendute in offerta rispetto al totale, sono salite drasticamente con l’eccezione di Coricelli che anche nel 2024 aveva mantenuto un’elevata pressione promozionale. Farchioni ha mantenuto una pressione promozionale del 73,6%, in crescita del 32% rispetto al 2024. Monini ha mantenuto una pressione promozionale del 74,5%, in crescita del 31,6% rispetto al 2024. Coricelli ha mantenuto una pressione promozionale dell’89%, in crescita del 9,6% rispetto al 2024. Esaminiamo ora il dato delle private label: pressione promozionale al 49,7%, in crescita del 31,4% rispetto allo stesso periodo del 2024.

Aggiungiamo ora un altro dato: il prezzo medio di vendita. Coricelli: 5,72 euro/litro, Monini: 6,53 euro/litro, Farchioni: 6,79 euro, Private label: 7,95 euro/litro. Anche considerando gli altri marchi dell’olio, le private label sono le referenze con il più basso dato di pressione promozionale, con la sola eccezione di Oleificio Zucchi, e con il prezzo medio più elevato in assoluto.

Questo significa che:

1) le politiche commerciali della GDO stanno mettendo l’un contro l’altro i marchi dell’olio, in una dinamica di ribassi continui, facendo fare a questi gruppi il “lavoro sporco” di traffic builder

2) le politiche commerciali della Grande Distribuzione, per ora, non stanno investendo sulle proprie private label di olio comunitario, in attesa di poter spuntare condizioni molto vantaggiose con la prossima campagna olearia, tornando probabilmente a quote di mercato molto importanti

3) le politiche commerciali della Grande Distribuzione stanno investendo soldi in promozioni/sottocosto/volantini, recuperando quegli investimenti attraverso la marginalità offerta dalle proprie private label

4) le politiche commerciali della Grande Distribuzione stanno facendo una politica commerciale anti-italiana poiché stanno depauperando la marginalità delle aziende olearie e stanno promuovendo l’olio comunitario, facendo diminuire il venduto per i produttori olivicoli e i frantoi nazionali

Praticamente, allo stato attuale, le politiche commerciali della Grande Distribuzione sono il delitto perfetto che minano alle fondamenta la stessa sopravvivenza del settore olivicolo-oleario nazionale.

Quando si capirà che, al Tavolo olivicolo, la GDO non deve essere solo spettatrice ma la principale interlocutrice e attrice di un percorso a garanzia della redditività dell’intero comparto sarà comunque troppo tardi.

Potrebbero interessarti

Economia

Il prezzo dell’olio di oliva al 17 febbraio: aumento di 30 centesimi dell’extravergine spagnolo in 15 giorni

Mentre in Italia il mercato è ancora fermo, in attesa che l’eco dalla Spagna raggiunga anche le piazze italiane, i cicloni che hanno imperversato in Andalusia hanno fatto toccare il record di 4,5 euro/kg all’extravergine e 3,9 euro/kg al vergine

17 febbraio 2026 | 16:30

Economia

Produzione e consumo di olio di oliva in equilibrio nella campagna olearia 2025/26

Il Consiglio oleicolo internazionale stima consumi globali a 3,24 milioni di tonnellate e una produzione a 3,44 milioni di tonnellate, che andrà ridimensionata a causa delle riduzioni delle stime in Spagna e Tunisia. Boom dei consumi negli USA

16 febbraio 2026 | 16:00

Economia

La mela italiana tra tradizione e nuove varietà ma Golden e Gala restano protagoniste

Sul piano produttivo, Golden Delicious si conferma la cultivar più rappresentata, seguita dal gruppo Gala e dal trio Granny Smith, Fuji e Red Delicious. Nella campagna 2024/25, l'Italia ha registrato un saldo commerciale record di circa 1,146 miliardi di euro

16 febbraio 2026 | 13:00

Economia

Le piogge incessanti colpiscono gli ortaggi ma qualcosa si salva

Il radicchio veneto, sia tondo che lungo, conferma stabilità nei prezzi all’ingrosso registrando per il primo un prezzo medio di 1,50 euro/kg e, per il secondo, di 2,00 euro/kg. Ottimi anche i prezzi del cavolfiore bianco

16 febbraio 2026 | 11:00

Economia

Il prezzo dell’olio di oliva al 10 febbraio: differenziale tra extravergine italiano e spagnolo sotto i 3 euro

Il balzo del prezzo dell’olio extravergine di oliva spagnolo a 4,4 euro/kg e la stabilità dell’extravergine italiano a 7,2 euro/kg fanno tornare il divario ai minimi da tre anni. Anche in Tunisia la quotazione all’ingrosso, controllata dallo Stato, è in forte crescita. Le tensioni sulla produzione infiammano i listini

10 febbraio 2026 | 16:00

Economia

Continuano a scendere i prezzi agroalimentari mondiali

Flessione delle quotazioni internazionali per latticini, zucchero e prodotti a base di carne. Cereali in rialzo nonostante i cali marginali dei prezzi mondiali del grano e del mais. Aumento anche per gli oli vegetali, con l'eccezione della soia

10 febbraio 2026 | 15:00

Commenta la notizia

Per commentare gli articoli è necessario essere registrati

Accedi o Registrati