Mondo Enoico

Il mercato del vino italiano negli Stati Uniti: la crisi dei grandi vini

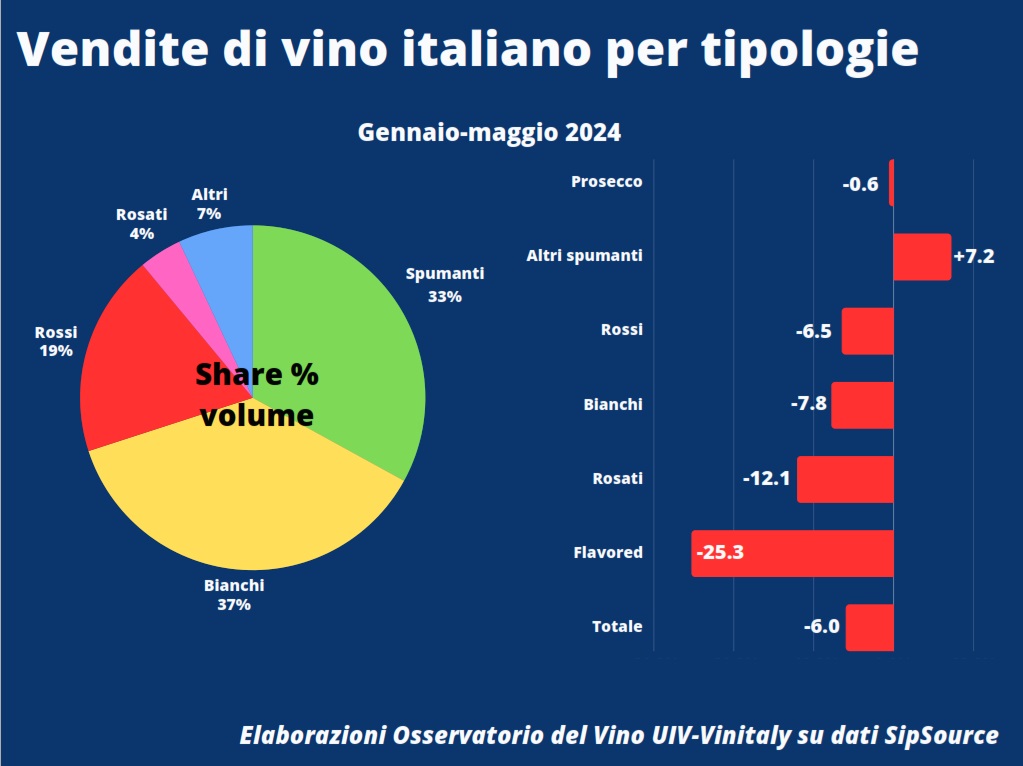

Nonostante quindi il +2% registrato ad aprile, il saldo tendenziale dei primi 5 mesi segna un -8% di vendite complessive e -6% per i vini italiani

12 luglio 2024 | Giosetta Ciuffa

È un mercato americano convalescente, che presenta ancora tensioni sulla parte distributiva piuttosto forti e stock da smaltire che limitano gli acquisti (quindi le importazioni) per non ripetere esperienze passate di accumulo di prodotto che poi non si riesce a smaltire. Focus sugli Stati Uniti in occasione dell’assemblea generale Uiv – Unione italiana vini, che offre uno scenario migliorabile per quanto riguarda i vini italiani all’estero. “Rilevante però è questo trend degli spumanti italiani ‘extra Prosecco’, che stanno crescendo in controtendenza (+7,2%) rispetto a tutto il resto in una fascia di prezzo più competitiva rispetto al Prosecco”, osserva Carlo Flamini, responsabile dell’osservatorio sul vino di UIV: “Un trend che probabilmente si consoliderà nei prossimi mesi anche perché il consumatore americano viene da anni di inflazione e costi aumentati, per cui le riduzioni sulla spesa si contano e, com’è successo in Italia o nel Regno Unito, non si rinuncia a un drink ma si opta per un’alternativa”. Nel caso dello Spritz, ad esempio, si continua con l’Aperol (“sta viaggiando in maniera eccezionale”) ma sul vino si risparmia con un prodotto di minor costo; evidentemente anche la ristorazione sta facendo questi calcoli, scegliendo uno spumante che costa un po’ di meno.

Mostrano quasi tutti il segno meno i dati forniti dall’osservatorio Uiv-Vinitaly, su base SipSource, piattaforma che misura le vendite - e gli effettivi consumi nel breve termine - nel 75% degli esercizi commerciali statunitensi. La situazione di partenza è nota: dopo l’iniziale guizzo in pandemia, i distributori (quindi coloro che riforniscono fisicamente i luoghi di acquisto o consumo) si sono dovuti ricredere, trovandosi nella situazione di smaltire le scorte accumulate che pertanto oggi viaggiano con un valore di 25mila milioni di dollari (vendite invece sui 15mila): un’eccedenza quindi di circa 10 miliardi di dollari. Nonostante quindi il +2% registrato ad aprile, che aveva fatto sperare i retailer, il saldo tendenziale dei primi 5 mesi basato sugli ordini dei magazzini da parte di horeca e grande distribuzione segna un -8% di vendite complessive e -6% per i prodotti italiani. Solo il Cile presenta un segno positivo, per via di una politica di prezzi da saldo (+12,4).

Guardando ai produttori europei in Usa, l’Italia con il suo -6% di variazione 2024/23 fa meglio di Francia e Stati Uniti (-8% e -8,1%), di Australia e Spagna (-11,2% e -9,6%), ma non della sin qui inossidabile Nuova Zelanda che scende al -1,4%, fino al --16,2 sudafricano. Segni negativi che ancora la produzione italiana mostra dal Pinot grigio (-7%) al Chianti (-14%), con la notizia che a fare meno peggio sono questa volta i rossi (sottozero da settembre 2022), che chiudono i cinque mesi a -6.5% contro il -8% dei bianchi.

Garantiscono stabilità Prosecco (-0,6%) e Asti (+1,6%). Sorprende, ma non più di tanto vista la situazione globale, la già citata crescita dei metodi charmat non Prosecco (+7%): 24% dei volumi di spumante italiano consumati negli Usa. Un dato in netta controtendenza, quello degli charmat italiani a basso costo dal prezzo medio al consumo attorno ai 13 dollari, rispetto al trend delle bollicine nel primo mercato al mondo, con lo Champagne a -15%, il Cava spagnolo a -11% e gli sparkling domestici a -11%. Un dato, infine, evidentemente generato dalla forte tendenza cocktail che abbraccia sempre più la categoria, con crescite tumultuose tra gli 8 e i 13 dollari: +40% da gennaio a maggio (Prosecco nella fascia 13 - 18). Una pulsione dal basso che sembra per ora concentrata in due areali ben definiti: West Coast (+36% di vendite e 30% di share) e Midwest (+9% e 18% di share).

L’attuale quadro generale - conclude l’analisi - sembra mettere in dubbio anche certezze sin qui date per assunte, come la premiumizzazione. A parte qualche nome prestigioso (Brunello e Chianti Classico, ma anche Bordeaux superiore, Pomerol e Margaux) che in generale segnano crescite, tra i classici del Vecchio Continente sembra perdere smalto il segmento luxury (over 50 dollari al consumo), con i rossi italiani a -8% e quelli francesi addirittura a -16%. Difficoltà anche per i bianchi ultra-premium, tra 25 e 50 dollari: il totale mercato è a -10%, con l’Italia a -12%, la Francia a -6% e la Nuova Zelanda a -18%.

L’attuale quadro generale - conclude l’analisi - sembra mettere in dubbio anche certezze sin qui date per assunte, come la premiumizzazione. A parte qualche nome prestigioso (Brunello e Chianti Classico, ma anche Bordeaux superiore, Pomerol e Margaux) che in generale segnano crescite, tra i classici del Vecchio Continente sembra perdere smalto il segmento luxury (over 50 dollari al consumo), con i rossi italiani a -8% e quelli francesi addirittura a -16%. Difficoltà anche per i bianchi ultra-premium, tra 25 e 50 dollari: il totale mercato è a -10%, con l’Italia a -12%, la Francia a -6% e la Nuova Zelanda a -18%.

La crisi dei grandi vini non colpisce solo i ben noti toscani o piemontesi ma un po’ tutta la categoria, anche per il fenomeno “Napa dream”, ossia Cabernet Sauvignon anche a discapito di altri vitigni come Pinot grigio e/o Chardonnay, espiantati per nuovi vitigni del “Cabernet Napa”, le cui uve nella Valley sono a 9 al kg contro i 3 dollari, fomentando appunto il sogno vitivinicolo californiano.

Presenti anche il ministro Giorgetti (MEF) che osserva come il modello della globalizzazione sia ora in crisi: “Nel G20 si percepisce chiaramente la diversa visione tra il club dei ‘vecchi ricchi’ del G7 e i ‘nuovi ricchi o ex poveri’ del G20. O si trova la via o si vive di decisioni assunte in emergenza, come il Pnrr, che rischia di essere una politica keynesiana all’amatriciana, che poteva essere molto più produttiva. Sarebbe più utile un Pnrr più delineato. Ognuno deve fare la propria parte, incluso lo Stato quindi abbiamo il dovere di agire in modo responsabile: mio obiettivo non è riportare il bilancio in pareggio ma di non creare nuovo debito da lasciare ai sempre meno italiani che dovranno onorario (tema demografico). Se penso al mercato del vino non posso pensare a un mercato solo italiano. Italia politicamente più presente all’estero è fondamentale”

Potrebbero interessarti

Mondo Enoico

Le cantine sono piene: quasi 61 milioni di ettolitri di vino in giacenza

Forte aumento delle giacenze dei vini rispetto a un anno fa. Il 56,8% del vino in Italia è detenuto nelle regioni del Nord ed è in prevalenza rosso con i vini varietali detenuti costituiscono appena l’1,5% del totale

13 febbraio 2026 | 09:00

Mondo Enoico

Nasce la Glera del futuro: sette nuove varietà resistenti per sostenere il Prosecco Doc e Docg

Quattro delle sette varietà resistenti nascono dal programma di miglioramento genetico autonomo di VCR e sono in fase avanzata di iscrizione al Registro varietale nazionale, con disponibilità prevista tra febbraio 2026 e fine 2027

02 febbraio 2026 | 11:00

Mondo Enoico

Aumentano le giacenze di vino nelle cantine italiane

Rispetto alla vendemmia 2024 in forte aumento sia la gicenza di vini che di mosti. Nel solo Veneto è presente il 27,1% del vino nazionale. Le prime 20 denominazioni contribuiscono al 58,4% del totale delle giacenze di vini a indicazione geografica

07 gennaio 2026 | 13:00

Mondo Enoico

Vino per le Feste natalizie: si beve meno e solo alta qualità

In crescita le bollicine italiane premium, come Franciacorta, Trento e Alta Langa, in calo gli Champagne medio-bassi. Nei fatidici 35 giorni di fine anno in Italia, non supereremo i 90-92 milioni di bottiglie di bollicine stappate. 240 milioni di tappi Made in Italy nel mondo

10 dicembre 2025 | 15:00

Mondo Enoico

Trattamenti fogliari per migliorare le risposte della vite alla siccità, alle alte temperature e alla salinità

Le applicazioni fogliari possono migliorare la tolleranza della vite alla salinità, alla siccità e allo stress termico modulando le risposte fisiologiche e il metabolismo secondario, sostenendo così la stabilità della produzione e la qualità dell'uva

08 dicembre 2025 | 13:00

Mondo Enoico

L'Italia è il più grande produttore mondiale di vino nel 2025

Il mercato mondiale del vino dovrebbe rimanere sostanzialmente equilibrato, poiché la crescita limitata della produzione contribuirà a stabilizzare le scorte in un contesto di indebolimento della domanda e di continue incertezze commerciali

14 novembre 2025 | 10:00